Katarzyna Tadla

Spis treści

ukryj

Zmiana Limitu Zwolnienia z VAT w 2025 – Zmiany dla Firm

Podwyższenie limitu przychodów, który daje możliwość skorzystania ze zwolnienia od rozliczania VAT, nastąpi już 1 stycznia 2025 roku. Obecnie limit wynosi 200 tysięcy złotych, ale zostanie zmieniony na kwotę 240 tysięcy złotych. W niniejszym artykule przedstawimy, jakie zmiany nastąpią w rozliczaniu VAT oraz jakie korzyści mogą z tego wyniknąć dla przedsiębiorców.

Zmiany w Rozliczaniu VAT od 1 stycznia 2025 roku

Podwyższenie limitu przychodów, które uprawniają do zwolnienia z rozliczenia podatku od towarów i usług (VAT), zostanie wprowadzone w życie 1 stycznia 2025 roku – zgodnie z zapowiedzią ministra finansów Andrzeja Domańskiego. Zamiast 200 tysięcy złotych, limit wzrośnie do 240 tysięcy zł. Co to oznacza dla podatnika? Dopiero po przekroczeniu kwoty 240 tysięcy zł konieczne będzie rozliczenie z VAT. Minister zaznaczył, że zmiany w tym zakresie nie zostały wprowadzone od 2017 roku, dlatego nadszedł najwyższy czas na wprowadzenie modyfikacji. Ta zmiana może znacznie ułatwić prowadzenie działalności gospodarczej mniejszym przedsiębiorcom.

Zwolnienie Podmiotowe z VAT

Art. 113 ust. 1 ustawy o podatku od towarów i usług wskazuje, że zwolnienie od podatku dotyczy sprzedaży wykonanej przez podatników, u których wartość sprzedaży w poprzednim roku podatkowym nie była łącznie większa od kwoty 200 000 zł. Nie wlicza się wartości podatku do wartości sprzedaży.

Wartość sprzedaży, która podlega zwolnieniu, nie jest powiększona o:

- wartość wewnątrzwspólnotowej dostawy towarów i wewnątrzwspólnotowej sprzedaży towarów na odległość, która nie podlega opodatkowaniu podatkiem na terytorium kraju,

- wartość sprzedaży na odległość towarów importowanych, która nie podlega opodatkowaniu podatkiem na terytorium kraju,

- odpłatną dostawę towarów i odpłatne świadczenie usług, zwolnionych od podatku na podstawie art. 43 ust. 1 lub przepisów wydanych na podstawie art. 82 ust. 3, z wyjątkiem:

- transakcji związanych z nieruchomościami,

- usług, o których mowa w art. 43 ust. 1 pkt 7, 12 i 38-41,

- usług ubezpieczeniowych, gdy wymienione czynności nie mogą zostać zakwalifikowane jako transakcje pomocnicze,

- wartość odpłatnej dostawy towarów, które zgodnie z przepisami o podatku dochodowym są kwalifikowane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji.

Niektórzy przedsiębiorcy mogą skorzystać ze zwolnienia z VAT. Ustawodawca wyróżnia dwa rodzaje zwolnień z VAT: podmiotowe lub przedmiotowe. W przypadku zwolnienia podmiotowego obowiązuje limit zwolnienia z VAT. Ministerstwo Finansów zapowiedziało, że limit ten wzrośnie. Od kiedy i ile będzie wynosić? Sprawdź!

Ile Wynosi Limit Zwolnienia z VAT w 2024 roku?

W 2024 roku limit zwolnienia podmiotowego z VAT wynosi 200 000 zł. W związku z tym uprawnionymi do skorzystania ze zwolnienia są przedsiębiorcy, u których obrót ze sprzedaży opodatkowanej w 2023 roku nie przekroczył sumy 200 000 zł.

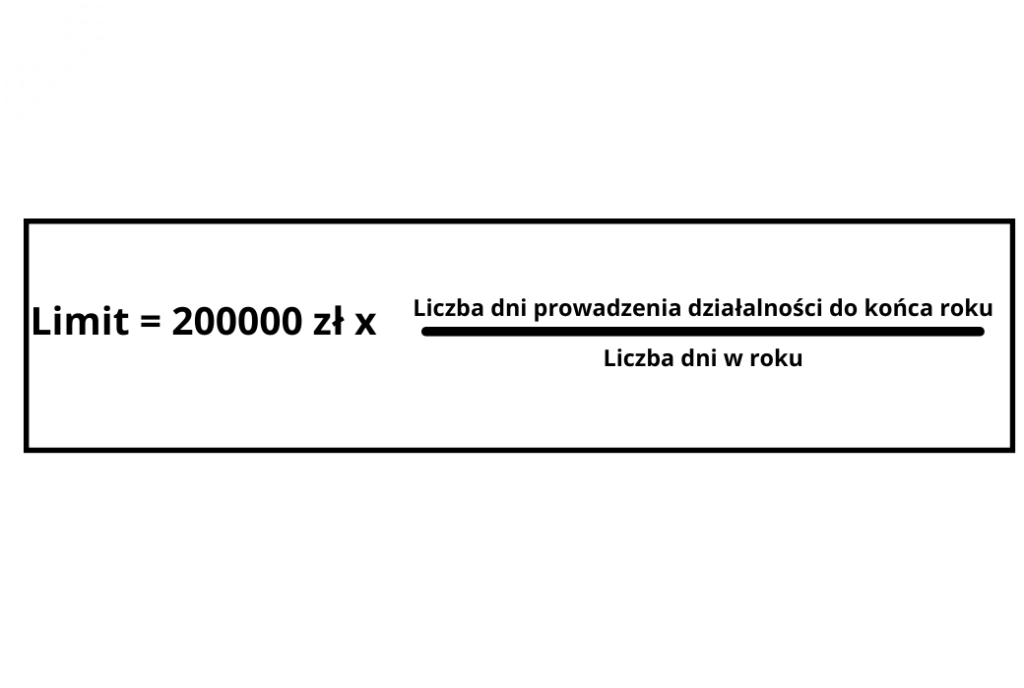

Warto jednak zwrócić uwagę, że w przypadku przedsiębiorców rozpoczynających działalność w trakcie roku, limit należy ustalić proporcjonalnie do ilości dni prowadzenia działalności, jaka została w roku rozpoczęcia działalności. Aby wyliczyć proporcjonalną kwotę limitu uprawniającą do skorzystania ze zwolnienia z VAT dla przedsiębiorcy, który w trakcie roku rozpoczyna działalność gospodarczą, należy skorzystać ze wzoru:

Szczegóły w zakresie zwolnienia podmiotowego omawia artykuł: Zwolnienie z VAT – kto może z niego skorzystać? Nowy, wyższy limit zwolnienia z VAT.

Nowy, Wyższy Limit Zwolnienia z VAT

Ministerstwo Finansów zapowiedziało nowy, wyższy limit zwolnienia z VAT.

Zgodnie z zapowiedziami, limit ma wzrosnąć o 40 000 zł w skali roku, a więc wynosiłby 240 000 zł. Jeśli zmiany wejdą w życie, to nowy limit zwolnienia z VAT będzie obowiązywać od 1 stycznia 2025 roku.

Warto jednak mieć na uwadze, że ze zwolnienia podmiotowego z VAT w dalszym ciągu nie skorzystają wszyscy przedsiębiorcy, bowiem ustawodawca wyłącza możliwość zwolnienia dla podatników wykonujących czynności wskazane w art. 113 ust. 13 ustawy o VAT.

Dowiedz się więcej i zobacz artykuł, który omawia: Czynności wykluczające prawo do zwolnienia z VAT podmiotowego.

Podatek za opakowania plastikowe – obowiązki i stawki

Limit zwolnienia z VAT 2025 – Kto Skorzysta na Zmianach?

Zmiana limitu zwolnienia z VAT oznacza, że więcej przedsiębiorców będzie mogło skorzystać z tego zwolnienia, co może przynieść im znaczne korzyści finansowe i administracyjne. Jednakże, nowy limit nie będzie obowiązywać dla wszystkich. Zgodnie z obowiązującymi przepisami, ze zwolnienia z rozliczenia podatku nie mogą skorzystać przedsiębiorcy, którzy zajmują się sprzedażą:

- metali szlachetnych, złomu, wyrobów jubilerskich,

- towarów opodatkowanych podatkiem akcyzowym,

- w niektórych przypadkach także budynków, budowli i ich części oraz terenów budowlanych,

- nowych środków transportu,

- przez Internet: preparatów kosmetycznych i toaletowych, komputerów i wyrobów elektronicznych oraz optycznych, urządzeń elektrycznych i nieelektrycznych sprzętów gospodarstwa domowego, maszyn i urządzeń (gdzie indziej niesklasyfikowanych),

- hurtowo i detalicznie części do: pojazdów samochodowych, motocykli.

Ze zwolnienia nie skorzystają też przedsiębiorcy, którzy świadczą usługi:

- prawnicze,

- doradztwa (z wyjątkiem doradztwa rolniczego),

- jubilerskie,

- ściągania długów, w tym factoringu.

Podmiotowego zwolnienia z VAT nie będzie można również zastosować do podatników, którzy nie mają siedziby działalności gospodarczej w Polsce.

Przedmiotowe Zwolnienie z VAT a Podwyżka Limitu

Bez znaczenia będzie limit VAT dla podatników, którzy są zwolnieni z obowiązku rejestracji z uwagi na rodzaj prowadzonej działalności gospodarczej. Z podatku VAT, niezależnie od wysokości obrotów, zwolnieni są przedsiębiorcy, którzy świadczą usługi lub sprzedają towary wymienione w art. 43 ust. 1 ustawy VAT. Ci podatnicy korzystają ze zwolnienia przedmiotowego (ze względu na przedmiot działalności).

Zwolnienie przysługuje tylko, gdy przedsiębiorca świadczy wyłącznie takie usługi jak:

- usługi w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia – np. lekarze, pielęgniarki, położne,

- usługi prywatnego nauczania na poziomie przedszkolnym, podstawowym, ponadpodstawowym i wyższym – jeśli są nauczycielami,

- usługi nauczania języków obcych,

- usługi finansowe, w tym: zarządzania funduszami inwestycyjnymi; ubezpieczeniowe; w zakresie udzielania poręczeń, gwarancji oraz innych zabezpieczeń transakcji; udzielanie kredytów i pożyczek, których przedmiotem są instrumenty finansowe.

Podsumowanie

Od 1 stycznia 2025 roku limit zwolnienia podmiotowego w VAT wzrośnie z 200 000 zł do 240 000 zł. Zwiększenie limitu umożliwi większej liczbie przedsiębiorców skorzystanie ze zwolnienia z VAT, co może przynieść korzyści finansowe oraz uproszczenie obowiązków administracyjnych. Niemniej jednak, musisz pamiętać, że nie wszyscy przedsiębiorcy mogą skorzystać z tego zwolnienia, ponieważ niektóre rodzaje działalności są wykluczone z możliwości korzystania ze zwolnienia z VAT. Warto zapoznać się z obowiązującymi przepisami, aby dokładnie wiedzieć, jakie zmiany mogą dotyczyć Twojej firmy.